Депутаты подключились к созданию рынка производных ценных бумаг и перезапуска работы товарных бирж. Это, в теории, должно привлечь инвестиции на украинский рынок. Правда, участники рынка опасаются, что вмешательство государства в бизнес повысится.

По требованию свыше

Нацкомиссия по ценным бумагам и фондовому рынку хочет получить новые полномочия – контроль за деятельностью товарных бирж и развитием рынка деривативов. Подготовленный с ее участием соответствующий законопроект № 3498 был подан в Верховную Раду 20 ноября. Инициаторами документа стали 14 депутатов, в частности Руслан Демчак, Михаил Довбенко, Сергей Рыбалка, Максим Поляков и Игорь Фурсин, которые входят в комитет по вопросам банковской деятельности и финансовой политики Верховной Рады.

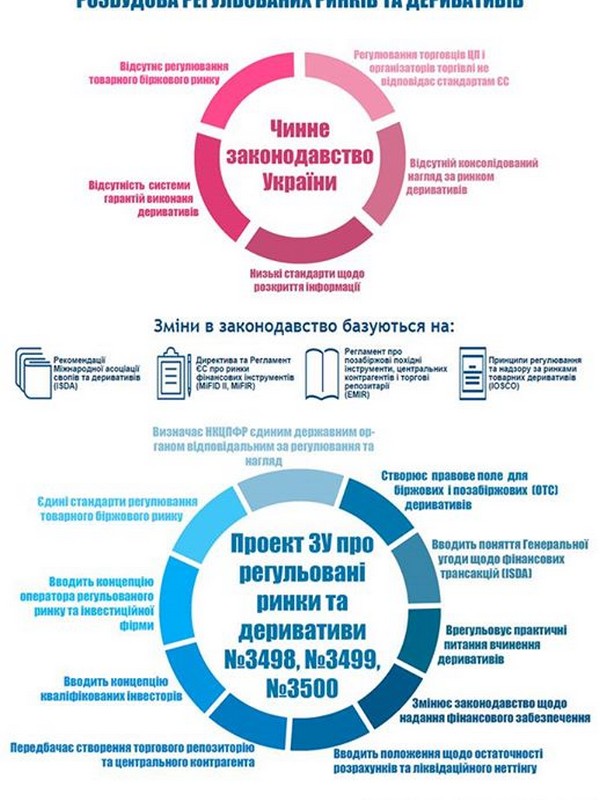

НКЦБФР работала над законопроектом совместно с представителями Минфина, МЭРТ, НБУ, ЕБРР, МВФ и USAID. В документе учтен международный опыт, в том числе рекомендации Международной ассоциации свопов и деривативов (ISDA), директивы ЕС о рынках финансовых инструментов (MiFID II), регламенты о рынках финансовых инструментов (MiFIR) и о внебиржевых производных инструментах, центральных контрагентах и торговых репозитариях (EMIR). «Развитый финансовый сектор является ключевым условием для роста экономики любой страны. В Украине полноценному функционированию и дальнейшему развитию рынков капитала мешает существование целого ряда нерешенных проблем», – говорится в пояснительной записке.

Среди этих проблем – отсутствие комплексного регулирования отношений на рынках производных ценных бумаг и деривативов, несогласованность и отсутствие единых подходов к регулированию деятельности организаторов торговли и отсутствие гарантий выполнения деривативов. «Закон «О товарной бирже», принятый в 1991 году, не соответствует требованиям, предъявляемым к современной инфраструктуре товарного биржевого рынка, и не позволяет обеспечить возможности справедливого ценообразования на продукцию аграрного сектора», – считают авторы проекта. На 17 августа из 626 товарных бирж 109 находились в состоянии ликвидации, а работали только 200 бирж (на них операции в среднем проводили восемь брокеров).

Цель изменений – получить репрезентативные биржевые ценовые индикаторы и снизить риски неисполнения сделок контрагентами. «Украина имеет все шансы стать страной, на сельскохозяйственные котировки цен которой должен равняться мир. И хотя законопроект предусматривает более широкую линейку базовых инструментов (товаров, валют), основная ставка все же делается на сельскохозяйственные товары. Предлагается через электронные складские расписки создать производные инструменты – деривативы, которые дают право купить/продать по указанной цене и в указанные сроки базовый актив, например, партию зерна», – говорит Руслан Демчак.

К производным ценным бумагам относятся опционный сертификат, фондовый варрант, кредитная нота и депозитарная расписка. Деривативами являются опцион, своп, фьючерс и форвард.

Выполнение сделок будут обеспечивать счета условного хранения средств (эскроу-счета). «Сейчас деривативы заключаются, но их объемы незначительны и имеют короткую линейку. Законопроектом предусматривается, что будут развиваться все группы деривативов и гибридные финансовые инструменты. Объем биржевой торговли должен увеличиться более чем на 5% оптового оборота в отличие от нынешних 0,026% в день», – считает Руслан Демчак.

Европейский опыт по-украински

Принятие документа – шаг вперед в имплементации европейского законодательства. Но закон не просто расширит полномочия комиссии, но и увеличит нагрузку на профучастников. «Предусматривается полное перелицензирование участников фондового рынка, поскольку предполагается изменение названия рынка и классификации и названий видов профессиональной деятельности – значит, и лицензии, очевидно, должны быть новые», – полагает директор фондовой биржи «Перспектива» Станислав Шишков.

Появятся такие виды деятельности, как субброкерская деятельность, деятельность по управлению портфелем финансовых инструментов, инвестиционное консультирование, андеррайтинг с гарантией продажи, андеррайтинг без гарантии продажи, деятельность по организации заключения деривативов, деятельность по организации торговли продукцией и деятельность по организации торговли инструментами денежного рынка. «Это вроде как не противоречит MiFID, но там речь идет о классификации инвестиционных сервисов (видах деятельности), а не отдельном лицензировании каждого вида деятельности», – уточняет Станислав Шишков.

Регулятор сможет на свое усмотрение устанавливать требования и стандартизировать допуск к торгам не только для ценных бумаг и деривативов, но и валюты, банковских металлов, продукции и другого имущества. «Получается, что НКЦБФР сможет стандартизировать зерновые культуры, сорта угля, процентные ставки, единицы выбросов», – удивлен председатель совета АУФТ Сергей Антонов.

Кроме того, в документе не затрагивается вопрос управления рисками при торговле деривативами. «Авторы ограничиваются конкретизацией очевидного факта, что клиринговые учреждения могут проводить клиринг не только по ценным бумагам, но и по деривативам. Хотя на самом деле системы управления рисками по деривативам существенно отличаются от систем гарантий по выполнению обязательств по сделкам с ценными бумагами», – уверен Станислав Шишков. Есть вопросы и по вступлению в силу документа. «Предложенный проект закона не содержит ни одного переходного положения. То есть планируется сделать все за один раз, хотя мне сложно представить, как это возможно», – говорит Сергей Антонов.

finclub.net